والترجمه المختصرة بعد قليل ان شاء الله

Semiannual Monetary Policy Report to the Congress

Before the Committee on Banking, Housing, and Urban Affairs, U.S. Senate, Washington, D.C.

July 21, 2010

Economic and Financial Developments

An important drag on household spending is the slow recovery in the labor market and the attendant uncertainty about job prospects. After two years of job losses, private payrolls expanded at an average of about 100,000 per month during the first half of this year, a pace insufficient to reduce the unemployment rate materially. In all likelihood, a significant amount of time will be required to restore the nearly 8-1/2 million jobs that were lost over 2008 and 2009. Moreover, nearly half of the unemployed have been out of work for longer than six months. Long-term unemployment not only imposes exceptional near-term hardships on workers and their families, it also erodes skills and may have long-lasting effects on workers' employment and earnings prospects.

In the business sector, investment in equipment and software appears to have increased rapidly in the first half of the year, in part reflecting capital outlays that had been deferred during the downturn and the need of many businesses to replace aging equipment. In contrast, spending on nonresidential structures--weighed down by high vacancy rates and tight credit--has continued to contract, though some indicators suggest that the rate of decline may be slowing. Both U.S. exports and U.S. imports have been expanding, reflecting growth in the global economy and the recovery of world trade. Stronger exports have in turn helped foster growth in the U.S. manufacturing sector.

Inflation has remained low. The price index for personal consumption expenditures appears to have risen at an annual rate of less than 1 percent in the first half of the year. Although overall inflation has fluctuated, partly reflecting changes in energy prices, by a number of measures underlying inflation has trended down over the past two years. The slack in labor and product markets has damped wage and price pressures, and rapid increases in productivity have further reduced producers' unit labor costs.

My colleagues on the Federal Open Market Committee (FOMC) and I expect continued moderate growth, a gradual decline in the unemployment rate, and subdued inflation over the next several years. In conjunction with the June FOMC meeting, Board members and Reserve Bank presidents prepared forecasts of economic growth, unemployment, and inflation for the years 2010 through 2012 and over the longer run. The forecasts are qualitatively similar to those we released in February and May, although progress in reducing unemployment is now expected to be somewhat slower than we previously projected, and near-term inflation now looks likely to be a little lower. Most FOMC participants expect real GDP growth of 3 to 3-1/2 percent in 2010, and roughly 3-1/2 to 4-1/2 percent in 2011 and 2012. The unemployment rate is expected to decline to between 7 and 7-1/2 percent by the end of 2012. Most participants viewed uncertainty about the outlook for growth and unemployment as greater than normal, and the majority saw the risks to growth as weighted to the downside. Most participants projected that inflation will average only about 1 percent in 2010 and that it will remain low during 2011 and 2012, with the risks to the inflation outlook roughly balanced.

One factor underlying the Committee's somewhat weaker outlook is that financial conditions--though much improved since the depth of the financial crisis--have become less supportive of economic growth in recent months. Notably, concerns about the ability of Greece and a number of other euro-area countries to manage their sizable budget deficits and high levels of public debt spurred a broad-based withdrawal from risk-taking in global financial markets in the spring, resulting in lower stock prices and wider risk spreads in the United States. In response to these fiscal pressures, European leaders put in place a number of strong measures, including an assistance package for Greece and €500 billion of funding to backstop the near-term financing needs of euro-area countries. To help ease strains in U.S. dollar funding markets, the Federal Reserve reestablished temporary dollar liquidity swap lines with the ECB and several other major central banks. To date, drawings under the swap lines have been limited, but we believe that the existence of these lines has increased confidence in dollar funding markets, helping to maintain credit availability in our own financial system.

Like financial conditions generally, the state of the U.S. banking system has also improved significantly since the worst of the crisis. Loss rates on most types of loans seem to be peaking, and, in the aggregate, bank capital ratios have risen to new highs. However, many banks continue to have a large volume of troubled loans on their books, and bank lending standards remain tight. With credit demand weak and with banks writing down problem credits, bank loans outstanding have continued to contract. Small businesses, which depend importantly on bank credit, have been particularly hard hit. At the Federal Reserve, we have been working to facilitate the flow of funds to creditworthy small businesses. Along with the other supervisory agencies, we issued guidance to banks and examiners emphasizing that lenders should do all they can to meet the needs of creditworthy borrowers, including small businesses.1 We also have conducted extensive training programs for our bank examiners, with the message that lending to viable small businesses is good for the safety and soundness of our banking system as well as for our economy. We continue to seek feedback from both banks and potential borrowers about credit conditions. For example, over the past six months we have convened more than 40 meetings around the country of lenders, small business representatives, bank examiners, government officials, and other stakeholders to exchange ideas about the challenges faced by small businesses, particularly in obtaining credit. A capstone conference on addressing the credit needs of small businesses was held at the Board of Governors in Washington last week.2 This testimony includes an addendum that summarizes the findings of this effort and possible next steps.

Federal Reserve Policy

The Federal Reserve's response to the financial crisis and the recession has involved several components. First, in response to the periods of intense illiquidity and dysfunction in financial markets that characterized the crisis, the Federal Reserve undertook a range of measures and set up emergency programs designed to provide liquidity to financial institutions and markets in the form of fully secured, mostly short-term loans. Over time, these programs helped to stem the panic and to restore normal functioning in a number of key financial markets, supporting the flow of credit to the economy. As financial markets stabilized, the Federal Reserve shut down most of these programs during the first half of this year and took steps to normalize the terms on which it lends to depository institutions. The only such programs currently open to provide new liquidity are the recently reestablished dollar liquidity swap lines with major central banks that I noted earlier. Importantly, our broad-based programs achieved their intended purposes with no loss to taxpayers. All of the loans extended through the multiborrower facilities that have come due have been repaid in full, with interest. In addition, the Board does not expect the Federal Reserve to incur a net loss on any of the secured loans provided during the crisis to help prevent the disorderly failure of systemically significant financial institutions.

A second major component of the Federal Reserve's response to the financial crisis and recession has involved both standard and less conventional forms of monetary policy. Over the course of the crisis, the FOMC aggressively reduced its target for the federal funds rate to a range of 0 to 1/4 percent, which has been maintained since the end of 2008. And, as indicated in the statement released after the June meeting, the FOMC continues to anticipate that economic conditions--including low rates of resource utilization, subdued inflation trends, and stable inflation expectations--are likely to warrant exceptionally low levels of the federal funds rate for an extended period.3

In addition to the very low federal funds rate, the FOMC has provided monetary policy stimulus through large-scale purchases of longer-term Treasury debt, federal agency debt, and agency mortgage-backed securities (MBS). A range of evidence suggests that these purchases helped improve conditions in mortgage markets and other private credit markets and put downward pressure on longer-term private borrowing rates and spreads.

Compared with the period just before the financial crisis, the System's portfolio of domestic securities has increased from about $800 billion to $2 trillion and has shifted from consisting of 100 percent Treasury securities to having almost two-thirds of its investments in agency-related securities. In addition, the average maturity of the Treasury portfolio nearly doubled, from three and one-half years to almost seven years. The FOMC plans to return the System's portfolio to a more normal size and composition over the longer term, and the Committee has been discussing alternative approaches to accomplish that objective.

One approach is for the Committee to adjust its reinvestment policy--that is, its policy for handling repayments of principal on the securities--to gradually normalize the portfolio over time. Currently, repayments of principal from agency debt and MBS are not being reinvested, allowing the holdings of those securities to run off as the repayments are received. By contrast, the proceeds from maturing Treasury securities are being reinvested in new issues of Treasury securities with similar maturities. At some point, the Committee may want to shift its reinvestment of the proceeds from maturing Treasury securities to shorter-term issues, so as to gradually reduce the average maturity of our Treasury holdings toward pre-crisis levels, while leaving the aggregate value of those holdings unchanged. At this juncture, however, no decision to change reinvestment policy has been made.

A second way to normalize the size and composition of the Federal Reserve's securities portfolio would be to sell some holdings of agency debt and MBS. Selling agency securities, rather than simply letting them run off, would shrink the portfolio and return it to a composition of all Treasury securities more quickly. FOMC participants broadly agree that sales of agency-related securities should eventually be used as part of the strategy to normalize the portfolio. Such sales will be implemented in accordance with a framework communicated well in advance and will be conducted at a gradual pace. Because changes in the size and composition of the portfolio could affect financial conditions, however, any decisions regarding the commencement or pace of asset sales will be made in light of the Committee's evaluation of the outlook for employment and inflation.

As I noted earlier, the FOMC continues to anticipate that economic conditions are likely to warrant exceptionally low levels of the federal funds rate for an extended period. At some point, however, the Committee will need to begin to remove monetary policy accommodation to prevent the buildup of inflationary pressures. When that time comes, the Federal Reserve will act to increase short-term interest rates by raising the interest rate it pays on reserve balances that depository institutions hold at Federal Reserve Banks. To tighten the linkage between the interest rate paid on reserves and other short-term market interest rates, the Federal Reserve may also drain reserves from the banking system. Two tools for draining reserves from the system are being developed and tested and will be ready when needed. First, the Federal Reserve is putting in place the capacity to conduct large reverse repurchase agreements with an expanded set of counterparties. Second, the Federal Reserve has tested a term deposit facility, under which instruments similar to the certificates of deposit that banks offer their customers will be auctioned to depository institutions.

Of course, even as the Federal Reserve continues prudent planning for the ultimate withdrawal of extraordinary monetary policy accommodation, we also recognize that the economic outlook remains unusually uncertain. We will continue to carefully assess ongoing financial and economic developments, and we remain prepared to take further policy actions as needed to foster a return to full utilization of our nation's productive potential in a context of price stability.

Financial Reform Legislation

Last week, the Congress passed landmark legislation to reform the financial system and financial regulation, and the President signed the bill into law this morning. That legislation represents significant progress toward reducing the likelihood of future financial crises and strengthening the capacity of financial regulators to respond to risks that may emerge. Importantly, the legislation encourages an approach to supervision designed to foster the stability of the financial system as a whole as well as the safety and soundness of individual institutions. Within the Federal Reserve, we have already taken steps to strengthen our analysis and supervision of the financial system and systemically important financial firms in ways consistent with the new legislation. In particular, making full use of the Federal Reserve's broad expertise in economics, financial markets, payment systems, and bank supervision, we have significantly changed our supervisory framework to improve our consolidated supervision of large, complex bank holding companies, and we are enhancing the tools we use to monitor the financial sector and to identify potential systemic risks. In addition, the briefings prepared for meetings of the FOMC are now providing increased coverage and analysis of potential risks to the financial system, thus supporting the Federal Reserve's ability to make effective monetary policy and to enhance financial stability.

Much work remains to be done, both to implement through regulation the extensive provisions of the new legislation and to develop the macroprudential approach called for by the Congress. However, I believe that the legislation, together with stronger regulatory standards for bank capital and liquidity now being developed, will place our financial system on a sounder foundation and minimize the risk of a repetition of the devastating events of the past three years.

Thank you. I would be pleased to respond to your questions.

FX-Arabia

|

|

جديد المواضيع |

لوحة التحكم

روابط هامة

|

||||||

| منتدى الاخبار و التحليل الاساسى تعرض فيه الاخبار المتجددة لحظيا و التحليل الاساسى و تحليلات الشركات المختلفة للاسواق, اخبار فوركس,اخبار السوق,بلومبيرج,رويترز,تحليلات فوركس ، تحليل فنى ، اخر اخبار الفوركس ، اخبار الدولار ، اخبار اليورو ، افضل موقع تحليل ، اخبار السوق ، اخبار البورصة ، اخبار الفوركس ، اخبار العملات ، تحليلات فنية يومية ، تحليل يورو دولار |

|

|

|

أدوات الموضوع |

|

|

المشاركة رقم: 21 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

التقرير الكامل لخطاب رئيس الاحتياطي الامريكي Chairman Ben S. Bernanke The economic expansion that began in the middle of last year is proceeding at a moderate pace, supported by stimulative monetary and fiscal policies. Although fiscal policy and inventory restocking will likely be providing less impetus to the recovery than they have in recent quarters, rising demand from households and businesses should help sustain growth. In particular, real consumer spending appears to have expanded at about a 2-1/2 percent annual rate in the first half of this year, with purchases of durable goods increasing especially rapidly. However, the housing market remains weak, with the overhang of vacant or foreclosed houses weighing on home prices and construction.

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#21

|

|

|

|

|

التقرير الكامل لخطاب رئيس الاحتياطي الامريكي Chairman Ben S. Bernanke والترجمه المختصرة بعد قليل ان شاء الله Semiannual Monetary Policy Report to the Congress Before the Committee on Banking, Housing, and Urban Affairs, U.S. Senate, Washington, D.C. July 21, 2010 Economic and Financial Developments The economic expansion that began in the middle of last year is proceeding at a moderate pace, supported by stimulative monetary and fiscal policies. Although fiscal policy and inventory restocking will likely be providing less impetus to the recovery than they have in recent quarters, rising demand from households and businesses should help sustain growth. In particular, real consumer spending appears to have expanded at about a 2-1/2 percent annual rate in the first half of this year, with purchases of durable goods increasing especially rapidly. However, the housing market remains weak, with the overhang of vacant or foreclosed houses weighing on home prices and construction. An important drag on household spending is the slow recovery in the labor market and the attendant uncertainty about job prospects. After two years of job losses, private payrolls expanded at an average of about 100,000 per month during the first half of this year, a pace insufficient to reduce the unemployment rate materially. In all likelihood, a significant amount of time will be required to restore the nearly 8-1/2 million jobs that were lost over 2008 and 2009. Moreover, nearly half of the unemployed have been out of work for longer than six months. Long-term unemployment not only imposes exceptional near-term hardships on workers and their families, it also erodes skills and may have long-lasting effects on workers' employment and earnings prospects. In the business sector, investment in equipment and software appears to have increased rapidly in the first half of the year, in part reflecting capital outlays that had been deferred during the downturn and the need of many businesses to replace aging equipment. In contrast, spending on nonresidential structures--weighed down by high vacancy rates and tight credit--has continued to contract, though some indicators suggest that the rate of decline may be slowing. Both U.S. exports and U.S. imports have been expanding, reflecting growth in the global economy and the recovery of world trade. Stronger exports have in turn helped foster growth in the U.S. manufacturing sector. Inflation has remained low. The price index for personal consumption expenditures appears to have risen at an annual rate of less than 1 percent in the first half of the year. Although overall inflation has fluctuated, partly reflecting changes in energy prices, by a number of measures underlying inflation has trended down over the past two years. The slack in labor and product markets has damped wage and price pressures, and rapid increases in productivity have further reduced producers' unit labor costs. My colleagues on the Federal Open Market Committee (FOMC) and I expect continued moderate growth, a gradual decline in the unemployment rate, and subdued inflation over the next several years. In conjunction with the June FOMC meeting, Board members and Reserve Bank presidents prepared forecasts of economic growth, unemployment, and inflation for the years 2010 through 2012 and over the longer run. The forecasts are qualitatively similar to those we released in February and May, although progress in reducing unemployment is now expected to be somewhat slower than we previously projected, and near-term inflation now looks likely to be a little lower. Most FOMC participants expect real GDP growth of 3 to 3-1/2 percent in 2010, and roughly 3-1/2 to 4-1/2 percent in 2011 and 2012. The unemployment rate is expected to decline to between 7 and 7-1/2 percent by the end of 2012. Most participants viewed uncertainty about the outlook for growth and unemployment as greater than normal, and the majority saw the risks to growth as weighted to the downside. Most participants projected that inflation will average only about 1 percent in 2010 and that it will remain low during 2011 and 2012, with the risks to the inflation outlook roughly balanced. One factor underlying the Committee's somewhat weaker outlook is that financial conditions--though much improved since the depth of the financial crisis--have become less supportive of economic growth in recent months. Notably, concerns about the ability of Greece and a number of other euro-area countries to manage their sizable budget deficits and high levels of public debt spurred a broad-based withdrawal from risk-taking in global financial markets in the spring, resulting in lower stock prices and wider risk spreads in the United States. In response to these fiscal pressures, European leaders put in place a number of strong measures, including an assistance package for Greece and €500 billion of funding to backstop the near-term financing needs of euro-area countries. To help ease strains in U.S. dollar funding markets, the Federal Reserve reestablished temporary dollar liquidity swap lines with the ECB and several other major central banks. To date, drawings under the swap lines have been limited, but we believe that the existence of these lines has increased confidence in dollar funding markets, helping to maintain credit availability in our own financial system. Like financial conditions generally, the state of the U.S. banking system has also improved significantly since the worst of the crisis. Loss rates on most types of loans seem to be peaking, and, in the aggregate, bank capital ratios have risen to new highs. However, many banks continue to have a large volume of troubled loans on their books, and bank lending standards remain tight. With credit demand weak and with banks writing down problem credits, bank loans outstanding have continued to contract. Small businesses, which depend importantly on bank credit, have been particularly hard hit. At the Federal Reserve, we have been working to facilitate the flow of funds to creditworthy small businesses. Along with the other supervisory agencies, we issued guidance to banks and examiners emphasizing that lenders should do all they can to meet the needs of creditworthy borrowers, including small businesses.1 We also have conducted extensive training programs for our bank examiners, with the message that lending to viable small businesses is good for the safety and soundness of our banking system as well as for our economy. We continue to seek feedback from both banks and potential borrowers about credit conditions. For example, over the past six months we have convened more than 40 meetings around the country of lenders, small business representatives, bank examiners, government officials, and other stakeholders to exchange ideas about the challenges faced by small businesses, particularly in obtaining credit. A capstone conference on addressing the credit needs of small businesses was held at the Board of Governors in Washington last week.2 This testimony includes an addendum that summarizes the findings of this effort and possible next steps. Federal Reserve Policy The Federal Reserve's response to the financial crisis and the recession has involved several components. First, in response to the periods of intense illiquidity and dysfunction in financial markets that characterized the crisis, the Federal Reserve undertook a range of measures and set up emergency programs designed to provide liquidity to financial institutions and markets in the form of fully secured, mostly short-term loans. Over time, these programs helped to stem the panic and to restore normal functioning in a number of key financial markets, supporting the flow of credit to the economy. As financial markets stabilized, the Federal Reserve shut down most of these programs during the first half of this year and took steps to normalize the terms on which it lends to depository institutions. The only such programs currently open to provide new liquidity are the recently reestablished dollar liquidity swap lines with major central banks that I noted earlier. Importantly, our broad-based programs achieved their intended purposes with no loss to taxpayers. All of the loans extended through the multiborrower facilities that have come due have been repaid in full, with interest. In addition, the Board does not expect the Federal Reserve to incur a net loss on any of the secured loans provided during the crisis to help prevent the disorderly failure of systemically significant financial institutions. A second major component of the Federal Reserve's response to the financial crisis and recession has involved both standard and less conventional forms of monetary policy. Over the course of the crisis, the FOMC aggressively reduced its target for the federal funds rate to a range of 0 to 1/4 percent, which has been maintained since the end of 2008. And, as indicated in the statement released after the June meeting, the FOMC continues to anticipate that economic conditions--including low rates of resource utilization, subdued inflation trends, and stable inflation expectations--are likely to warrant exceptionally low levels of the federal funds rate for an extended period.3 In addition to the very low federal funds rate, the FOMC has provided monetary policy stimulus through large-scale purchases of longer-term Treasury debt, federal agency debt, and agency mortgage-backed securities (MBS). A range of evidence suggests that these purchases helped improve conditions in mortgage markets and other private credit markets and put downward pressure on longer-term private borrowing rates and spreads. Compared with the period just before the financial crisis, the System's portfolio of domestic securities has increased from about $800 billion to $2 trillion and has shifted from consisting of 100 percent Treasury securities to having almost two-thirds of its investments in agency-related securities. In addition, the average maturity of the Treasury portfolio nearly doubled, from three and one-half years to almost seven years. The FOMC plans to return the System's portfolio to a more normal size and composition over the longer term, and the Committee has been discussing alternative approaches to accomplish that objective. One approach is for the Committee to adjust its reinvestment policy--that is, its policy for handling repayments of principal on the securities--to gradually normalize the portfolio over time. Currently, repayments of principal from agency debt and MBS are not being reinvested, allowing the holdings of those securities to run off as the repayments are received. By contrast, the proceeds from maturing Treasury securities are being reinvested in new issues of Treasury securities with similar maturities. At some point, the Committee may want to shift its reinvestment of the proceeds from maturing Treasury securities to shorter-term issues, so as to gradually reduce the average maturity of our Treasury holdings toward pre-crisis levels, while leaving the aggregate value of those holdings unchanged. At this juncture, however, no decision to change reinvestment policy has been made. A second way to normalize the size and composition of the Federal Reserve's securities portfolio would be to sell some holdings of agency debt and MBS. Selling agency securities, rather than simply letting them run off, would shrink the portfolio and return it to a composition of all Treasury securities more quickly. FOMC participants broadly agree that sales of agency-related securities should eventually be used as part of the strategy to normalize the portfolio. Such sales will be implemented in accordance with a framework communicated well in advance and will be conducted at a gradual pace. Because changes in the size and composition of the portfolio could affect financial conditions, however, any decisions regarding the commencement or pace of asset sales will be made in light of the Committee's evaluation of the outlook for employment and inflation. As I noted earlier, the FOMC continues to anticipate that economic conditions are likely to warrant exceptionally low levels of the federal funds rate for an extended period. At some point, however, the Committee will need to begin to remove monetary policy accommodation to prevent the buildup of inflationary pressures. When that time comes, the Federal Reserve will act to increase short-term interest rates by raising the interest rate it pays on reserve balances that depository institutions hold at Federal Reserve Banks. To tighten the linkage between the interest rate paid on reserves and other short-term market interest rates, the Federal Reserve may also drain reserves from the banking system. Two tools for draining reserves from the system are being developed and tested and will be ready when needed. First, the Federal Reserve is putting in place the capacity to conduct large reverse repurchase agreements with an expanded set of counterparties. Second, the Federal Reserve has tested a term deposit facility, under which instruments similar to the certificates of deposit that banks offer their customers will be auctioned to depository institutions. Of course, even as the Federal Reserve continues prudent planning for the ultimate withdrawal of extraordinary monetary policy accommodation, we also recognize that the economic outlook remains unusually uncertain. We will continue to carefully assess ongoing financial and economic developments, and we remain prepared to take further policy actions as needed to foster a return to full utilization of our nation's productive potential in a context of price stability. Financial Reform Legislation Last week, the Congress passed landmark legislation to reform the financial system and financial regulation, and the President signed the bill into law this morning. That legislation represents significant progress toward reducing the likelihood of future financial crises and strengthening the capacity of financial regulators to respond to risks that may emerge. Importantly, the legislation encourages an approach to supervision designed to foster the stability of the financial system as a whole as well as the safety and soundness of individual institutions. Within the Federal Reserve, we have already taken steps to strengthen our analysis and supervision of the financial system and systemically important financial firms in ways consistent with the new legislation. In particular, making full use of the Federal Reserve's broad expertise in economics, financial markets, payment systems, and bank supervision, we have significantly changed our supervisory framework to improve our consolidated supervision of large, complex bank holding companies, and we are enhancing the tools we use to monitor the financial sector and to identify potential systemic risks. In addition, the briefings prepared for meetings of the FOMC are now providing increased coverage and analysis of potential risks to the financial system, thus supporting the Federal Reserve's ability to make effective monetary policy and to enhance financial stability. Much work remains to be done, both to implement through regulation the extensive provisions of the new legislation and to develop the macroprudential approach called for by the Congress. However, I believe that the legislation, together with stronger regulatory standards for bank capital and liquidity now being developed, will place our financial system on a sounder foundation and minimize the risk of a repetition of the devastating events of the past three years. Thank you. I would be pleased to respond to your questions. |

|

|

المشاركة رقم: 22 | ||||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

|

#22

|

|

|

|

|

في الانتظار يا مافيا .. |

|

|

المشاركة رقم: 23 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#23

|

|

|

|

|

برنانكي يقول مجلس الاحتياطي سيتدخل عند الحاجة لدعم الانتعاش واشنطن (رويترز) - قال بن برنانكي رئيس مجلس الاحتياطي الاتحادي ( البنك المركزي الامريكي) يوم الاربعاء ان الاقتصاد الامريكي يواجه احتمالات "مجهولة بدرجة غير عادية" وان البنك مستعد لاتخاذ مزيد من الخطوات لتعزيز النمو اذا اقتضت الحاجة. وقال برنانكي في شهادة معدة للالقاء في اللجنة المصرفية لمجلس الشيوخ "على الرغم من استمرار مجلس الاحتياطي في سياسته الحصيفة للتخطيط من أجل سحب اجراءات تخفيف السياسة النقدية في نهاية المطاف فاننا ندرك ان الافاق الاقتصادية لا تزال مجهولة بدرجة غير عادية." واضاف قوله "ما زلنا مستعدين لاتخاذ مزيد من الاجراءات اذا اقتضت الضرورة لتعزيز العودة الى التشغيل الكامل للامكانيات الانتاجية لبلدنا في سياق من استقرار الاسعار." وقال برنانكي في التقرير نصف السنوي لمجلس الاحتياطي الى الكونجرس عن السياسة النقدية ان صناع السياسة يعتقدون ان الاقتصاد ما زال في طريقه نحو الانتعاش. وقال "مع ان السياسة المالية واعادة تكوين المخزونات سيمنح الانتعاش تحفيزا أقل مما شهدته الارباع الاخيرة فان الطلب المتزايد من القطاع العائلي والشركات سيساعد على دعم النمو." هذا وتوقع برنانكي تراجع معدلات البطالة الامريكية الى حدود 7% بقدوم عام 2012 |

|

|

المشاركة رقم: 24 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#24

|

|

|

|

|

الخميس 22 تموز 2010  والان نأتي الى شرح مختصر لكل خبر مهم: مبيعات التجزئة (MoM): يحدد قيمة المبيعات على مستوى التجزئة. يراقب تجار العملة عن قرب تقرير مبيعات التجزئة، حيث أنه يعتبر من أولى المؤشرات التي يتم نشرها في الشهر عن سلوك المستهلك، وبالتالي فإن السوق يكون حساسًا من أي مفاجآت من هذا التقرير. للاتجاه الصعودي تأثير إيجابي على عملة البلاد، حيث تؤلف مبيعات التجزئة جزء كبير من الاستهلاك، وهو المحرك الرئيسي للاقتصاد كما أن له تأثير كبير على الإنتاج المحلي الإجمالي. مبيعات التجزئة الأساسية باستثناء السيارات (MoM) المؤشر المشتق من مبيعات التجزئة، ويتم فيه حذف عنصر مبيعات السيارات. يُعتقَد أن مبيعات التجزئة باستثناء هذا العنصر سريع التغير كأفضل مؤشر للاتجاه الأساسي للاستهلاك. تؤلف مبيعات السيارات 25% تقريبًا من مبيعات التجزئة، ولكنها قد تكون سريعة التغير من شهر إلى آخر مما قد يشوه صورة المؤشر العام. معدلات الشكاوى من البطالة يحدد مقدار الأفراد المطالبين بالتأمين من البطالة للمرة الأولى خلال الأسبوع الماضي.يقدم هذا المؤشر الأسبوعي بيانات وقتية للغاية، ولكن يرى التجار البطالة كمؤشر متباطأ يعطي إشارة بسيطة إلى الأداء المستقبلي للاقتصاد. للاتجاه الهبوطي تأثير إيجابي على عملة البلاد، حيث يميل العاملون إلى إنفاق المزيد من المال، ويؤلف الاستهلاك جزء كبير من الإنتاج المحلي الإجمالي. على الرغم من أنه يُنظر إلى ذلك المؤشر باعتباره مؤشرا متأخر ، إلا أن عدد العاطلين يُعد مؤشراً هاماً على صحة الاقتصاد ككل لأن انفاق المستهلكين يرتبط ارتباطا وثيقا مع ظروف العمالة. شهاده رئيس البنك الاحتياطى الفيدرالى برنانكي رئيس البنك الاحتياطي الفيدرالي الذي يتحكم في أسعار الفائدة صغيرة الأجل، وبالتالي يكون له التأثير الأكبر على عملة الدولة أكثر من أي شخص آخر، وتترقب الأسواق حديث بيرنانك من أجل استنباط وضع السياسة النقدية في المستقبل. مبيعات المنازل الموجودة يحدد المستوى السنوي للمنازل السكنية الموجودة التي تم بيعها خلال الشهر الماضي. يراقب تجار العملة هذا التقرير عن كثب حيث أنه يعتبر أول مؤشر يتم نشره في الشهر عن الطلب في القطاع العقاري. كما أن بيع المنزل يعني حصول الوكالات العقارية على عمولات، وغالبًا ما يشتري ملاّك المنازل سلع جديدة لمنازلهم مثل الأدوات والأثاث بعد فترة قصيرة من شراءهم لمنزل. للاتجاه الصعوي لهذا التقرير تأثير إيجابي على عملة اليلاد حيث أن زيادة مشتريات المنازل من المستهلكين تعني أنهم في حالة من الثقة والتفاؤل في وضعهم المالي. تقرير السياسه النقديه للبنك الكندي يصدر في شكل ربع سنوي في أعقاب صدور تقرير السياسة النقدية لبنك كندا. ويتكون المؤتمر من شقين الأول عبارة عن قراءة بيان محضر مسبقاً، والثاني هو فتح المجال للأسئلة. ونظرا لأن أجوبة الأسئلة غير محضرة فمن المحتمل أن تؤدي إلى تذبذبات بالأسواق. ويعد هذا المؤتمر من بين الوسائل التي يستخدمها البنك للتواصل مع المستثمرين فيما يتعل بمستقبل السياسة النقدية. حيث تغطي بالتفصيل العوامل التي أثرت على قرار الفائدة مثل التطلعات الاقتصادية والتضخم. كما أنها تقدم مفاتيح لحل لغز مستقبل السياسة النقدية |

|

|

المشاركة رقم: 25 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#25

|

|

|

|

|

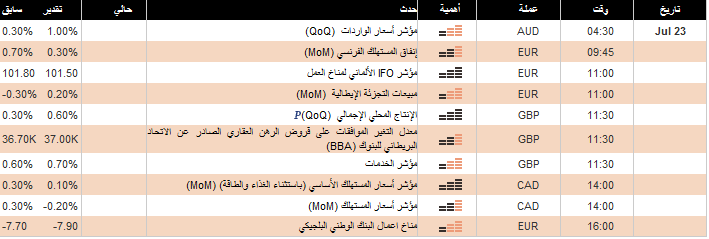

الجمعة 23 تموز 2010  والان شرح مختصر للاخبار القوية مؤشر IFO الألماني لمناخ العمل يحدد مؤشر IFO لمناخ العمل مزاج الشركات في القطاع الصناعي، وقطاع الإنشاءات، ومبيعات الجملة، ومبيعات الجملة، وتوقعاتهم الخاصة بالست أشهر المقبلة. يتم استخراج هذا المؤشر من مسح شهري على 7.000 شركة حيث يتم سؤالهم عن تقيماتهم للوضع الحالي لقطاع الأعمال. ويعد مؤشراً رائداً على صحة الاقتصاد. هذا وتكون ردود أفعال مؤسسات الأعمال سريعة حيال أوضاع السوق، حيث أن التغير في المعنويات قد يكون إشارة مبكرة على مستقبل النشاط الاقتصادي مثل الإنفاقو التوظيف و الاستثمار. الإنتاج المحلي الإجمالي (QoQ) يحدد الإنتاج المحلي الإجمالي القيمة الاجمالية للسلع والخدمات التي ينتجها الاقتصاد. وهو مقياس أوسع للنشاط الاقتصادي ومؤشر اساسي للصحة الاقتصادية. ينظر المستثمرين الأجانب إلى الاقتصاد القوي بايجابية حيث أنه يعتبر محفز للفرص الاستثمارية في اسواق الاسهم والسندات المحلية. والأكثر أهمية، أنه تزيد احتمالية رفع أي بنك مركزي لسعر الفائدة في مواجهة الاقتصاد القوي. ولتلك التأثيرات أثر هام على طلب عملة هذه البلاد. وللاتجاه الصعودي تأثير إيجابي على عملة البلاد. مؤشر أسعار المستهلك الأساسي (باستثناء الغذاء والطاقة) (MoM) يعبر هذا المؤشر عن معدل التضخم، والتضخم له أهمية في تقييم العملة وذلك لأن ارتفاع الأسعار يدفع البنك المركزى إلى رفع سعر الفائدة من أجل مواجهة التضخم.. وهناك خبر غير محدد وقت صدوره عن نتائج اختبار الضغوطات للبنوك الاوروبية وهو اختبار لمقدار كفاءة 91 بنك اوروبي من حيث اختبار مقدرة البنك على الحفاظ على توازنه في ضل الضروف الصعبة وايضا قياس احتياطات البنك وهل تكفي لحين الحاجة |

|

|

المشاركة رقم: 26 | ||||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

|

#26

|

|

|

|

|

السلام عليكم يعطيك الف عافيه يا مافيا .. اسمح لنا ان نثبت الموضوع لما فيه من اهميه .. لاننا بحاجه الى مثل هذه المواضيع وسيتم غلق الموضوع كل يوم ويتم فتحه الساعه 12 ليتفضل الاخ مافيا باعاطئنا تفصيل بسيط عن الاخبار بارك الله فيك واي اقتراحات تراها نحن جاهزون |

|

|

المشاركة رقم: 27 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#27

|

|

|

|

|

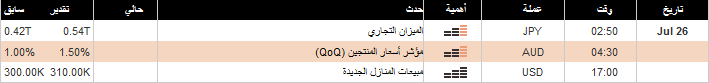

الاثنين 26 تموز 2010  والان شرح مختصر للاخبار القوية مؤشر أسعار المنتجين (QoQ) يحدد مؤشر أسعار المنتجين معدل التضخم (أي معدل التغير في الأسعار) الذي يعاني منه رجال الصناعة عند شراءهم للسلع والخدمات. عندما يدفع رجال الصناعة المزيد من الأموال للحصول على السلع والخدمات، حينها تزيد احتمالية انتقال التكاليف المرتفعة إلى المستهلك، وبالتالي يُعتقَد أن مؤشر أسعار المنتجين هو مؤشر قيادي لتضخم المستهلك. للاتجاه الصعودي تأثير إيجابي على عملة البلاد. يتم أخذ مؤشر أسعار المنتجين في عين الاعتبار بدرجة كبيرة، وعندما يأتي بقراءات عند الذروة يكون تأثيره على السوق مساوي لتأثير مؤشر أسعار المستهلك. مبيعات المنازل الجديدة يحدد المقدار السنوي للمنازل السكنية الجديدة التي تم بيعها خلال الشهر الماضي. للاتجاه الصعوي لهذا التقرير تأثير إيجابي على عملة اليلاد حيث يعتبر القطاع العقاري مؤشر قيادي للاقتصاد بشكل عام. ويخلق النشاط الجديد في القطاع العقاري تأثير اقتصادي آخر حيث يشتري ملاّك المنازل سلع جديدة لمنازلهم مثل الأدوات والأثاث، كما يشتري رجال البناء مواد خام ويوظفون موظفين جدد لتلبية الطلب على البناء. وتشير قوة النشاط في القطاع العقاري إلى أن صناعة الإنشاء متعافية وأن المستهلكين بحوزتهم رأس المال لصنع استثمارات كبيرة. |

|

|

المشاركة رقم: 28 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#28

|

|

|

|

|

الثلاثاء 27 تموز 2010  والان تأتي لشرح مختصر لأهم الاخبار GfK مناخ المستهلك الالماني تعتبر الثقة المالية مؤشر رائد للانفاق الاستهلاكي والذي يأخذ في اعتباره النشاط الاقتصادي بأكمله. علاوة على ذلك، فهو مسح لحوالي 2000 من المستهلكين حيث يتم سؤال المشاركين في البحث عن تقديرهم للمستوى النسبي للظروف الاقتصادية الماضية والمقبلة بما تتضمن الأوضاع المالية للأفراد، المناخ العام لمشتروات السلع بل والوضع الاقتصادي بشكل عام. القراءة الحالية لصفقات توزيع السلع لبيعها بالتجزئة والصادرة عن الاتحاد البريطاني للصناعة (CBI) يحدد تقرير اتجاهات التوزيع الحقيقية الصادر عن الاتحاد الصناعي البريطاني مدى تعافي قطاع البيع بالتجزئة وذلك عن طريق سؤال المديرين التنفيذيين عن ما إذا كانت مبيعاتهم تتزايد أو تتراجع عن ما كانت عليه من عام مضى. للاتجاه الصعودي تأثير إيجابي على عملة البلاد حيث تشكل مبيعات التجزئة جزء كبير من الاستهلاك، وهو المحرك الرئيسي للاقتصاد.يشير المستوى الإيجابي لهذا التقرير إلى أن أغلب بائعي التجزئة قد أقروا بزيادة المبيعات. مؤشر ثقة المستهلك يحدد مزاج المستهلكين فيما يتعلق بالأوضاع الاقتصادية. تشير القراءة المرتفعة إلى ارتفاع معدل تفاؤل المستهلك. عندما بتفائل المستهلكين، فإنهم يميلون إلى شراء المزيد من السلع والخدمات، مما ينشط الاقتصاد. يتم استخراج هذه القراءة من مسح شهري يتم فيه سؤال المستجوبين لتقييم الاقتصاد في المستقبل. |

|

|

المشاركة رقم: 29 | ||||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

|

||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||

|

#29

|

|

|

|

|

الاربعاء 28 تموز 2010  الاخبار المهمة لهذا اليوم مؤشر أسعار المستهلك (QoQ) يحدد مؤشر أسعار المستهلك معدل التضخم (أي معدل التغير في الأسعار) الذي يعاني منه المستهلكين عندما يشترون السلع والخدمات. للاتجاه الصعودي تأثير إيجابي على عملة البلاد. يعتبر مؤشر أسعار المستهلك من أكثر المؤشرات التي يراقبها تجار العملة عن كثب وعادة ما يكون لها تأثير كبير عند نشرها. ويعتبر الهدف الأساسي الذي يسعى إليه البنك المركزي هو تحقيق استقرار الأسعار؛ وبالتالي عندما يرتفع التضخم فوق المعدل السنوي 2%، فإن رد فعل البنك يكون هو رفع سعر الفائدة لمساعدة الأسعار على الانخفاض. وتجذب أسعار الفائدة المرتفعة الاستثمار الأحنبي، وبالتالي يزيد الطلب على عملة البلاد. مؤشر الثقة في قطاع الأعمال يتم استخراج هذا المؤشر من مسح شهري يتم إجراءه على 1.500 شركة، بحيث يتولى هذا المسح البنك النيوزلندي، ويحدد هذا المؤشر مزاج الشركات فيما يتعلق بالتوقعات المستقبلية. مؤشر أسعار المستهلك الألماني (MoM) يحدد مؤشر أسعار المستهلك معدل التضخم (أي معدل التغير في الأسعار) الذي يعاني منه المستهلكين عندما يشترون السلع والخدمات. للاتجاه الصعودي تأثير إيجابي على عملة البلاد. يعتبر مؤشر أسعار المستهلك من أكثر المؤشرات التي يراقبها تجار العملة عن كثب وعادة ما يكون لها تأثير كبير عند نشرها. ويعتبر الهدف الأساسي الذي يسعى إليه البنك المركزي هو تحقيق استقرار الأسعار؛ وبالتالي عندما يرتفع التضخم فوق المعدل السنوي 2%، فإن رد فعل البنك يكون هو رفع سعر الفائدة لمساعدة الأسعار على الانخفاض. وتجذب أسعار الفائدة المرتفعة الاستثمار الأحنبي، وبالتالي يزيد الطلب على عملة البلاد. طلبيات السلع المعمرة الأساسية (باستثناء المواصلات) (MoM) المؤشر المشتق من طلبيات السلع المعمرة والذي يتم حذف عناصر المواصلات منه. فالطلبيات على الطائرات تزداد في فترات دورية، ويمكنها تشويه الاتجاه العام لهذا المؤشر تمامًا، وبالتالي يميل تجار العملة إلى التركيز أكثر على هذا المؤشر أكثر من المؤشر العام لطلبيات السلع المعمرة. وهو مؤشر رائد يعبر عن الإنتاج و إرتفاع أوامر الشراء و هو بمثابة إشارة على أن المصنعين سوف يزيدون من نشاطهم لتنفيذ هذه الأوامر . |

|

|

المشاركة رقم: 30 | ||||||||||||||||||||||||||

|

كاتب الموضوع :

م.أحمد مقدادي

المنتدى :

منتدى الاخبار و التحليل الاساسى

مجهود ممتاز أخى مافيا بارك الله فيك ... أعرف أن الموضوع مغلق لكن لم استطيع العبور دون شكرك على المجهود الواضح .

|

||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||

|

#30

|

|

|

|

|

مجهود ممتاز أخى مافيا بارك الله فيك ... أعرف أن الموضوع مغلق لكن لم استطيع العبور دون شكرك على المجهود الواضح . |

|

| مواقع النشر (المفضلة) |

| الكلمات الدلالية (Tags) |

| (متجدد), °l||l°, المفكـــــرة, الاقتصاديـــــة, اليوميـــــة |

|

|